本文

外形標準課税Q&A(純支払賃借料について)

純支払賃借料Q&A

Q1 店舗及び社宅の賃貸借契約時に礼金を支払った場合、純支払賃借料に含めなければならないか。

礼金は入居時に家主に支払われるお礼の金員であって、家賃とは別個のものであることから、契約等により家賃の前払分が含まれているものを除いて、支払賃借料に含まれません。

Q2 自ら所有する土地に仮設ハウスを借りてきて建てた場合の当該仮設ハウスの賃借料は、支払賃借料となるか。

当該仮設ハウスが固定資産税において家屋とされ課税されるものについては、その賃借料は支払賃借料となりますが、家屋とされない場合は、支払賃借料に含まれません。

Q3 家屋に該当しないコンテナボックス等を収納庫としている場合に、受け取る保管料は受取賃借料に含めるのか。

純支払賃借料となるのは、固定資産税における土地又は家屋を連続1月以上の使用又は収益する権利の対価として受払いされる額ですが、固定資産税における家屋に該当しないコンテナボックス等であっても、当該コンテナボックス等が設置されている土地を使用又は収益していると考えられる場合には、当該保管料は純支払賃借料に含まれます。

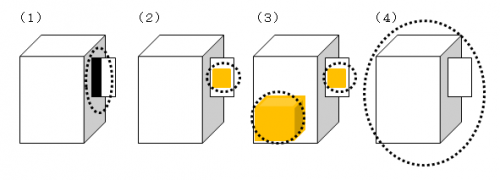

Q4 次のような場合の看板の掲出料は、支払賃借料となるのか。

(1) 野立て看板に、広告等を掲出する場合(看板使用料は広告料のみで、土地の賃借料を伴わない場合)

(2) 土地の一角に看板を設置する場合(土地の賃借料を伴う場合)

(3) 隣家の塀に看板を設置する場合

純支払賃借料の対象となる賃借料は、賃借権、地上権などの土地又は家屋(これらと一体となって効用を果たす構築物又は附属設備を含む。)の使用又は収益を目的とする権利の対価で、使用又は収益できる期間が連続して1月以上であるものです(法72の17(2)・(3)、取扱通知4の4の3)。したがって、それぞれ次のとおりとなります。

(1) 構築物のみの使用にあたりますので、支払賃借料となりません。

(2) 看板を設置している土地を使用しているものですので、支払賃借料となります。

(3) 家屋の塀は構築物であり、構築物の一部のみの使用ですので、支払賃借料となりません。

Q5 他の法人が所有している建物の壁面に、自社の看板を設置しているが、設置場所の使用料は支払賃借料に含めるのか。

純支払賃借料の対象となるのは、土地又は家屋の使用又は収益の対価の額ですが、その使用の形態については土地又は家屋の一部であるか全部であるかは問いません。

したがって、看板を設置するために家屋の壁面のみを使用する場合であっても、その設置場所使用料は支払賃借料となります。

ただし、家屋にあらかじめ設置されている看板等に、社名や広告物等を掲示するための使用料等は家屋の賃借料ではないため、支払賃借料とはなりません。

(1)看板を設置するために、家屋の一部(壁面)を借りる場合・・・家屋の一部使用であり、支払賃借料となります。

(2)家屋に設置されている看板に広告物などを掲示するために、当該看板(掲示場所)を借りる場合・・・構築物等の賃借であり、支払賃借料とはなりません。

(3)家屋の一室を借りるに当たり、看板も併せて借りる場合・・・家屋の一室と看板は物理的に一体とは言えず、独立して賃借されるものであるため、一の契約であっても、看板の賃借料は支払賃借料とはなりません。

(4)看板が設置された家屋一式を借りる場合・・・看板は家屋に定着付属し、一体となって効用を果たすと認められるため、支払賃借料に含めます。

Q6 国や地方公共団体に対して、土地や家屋の賃借料を道路占用料や行政財産使用料などの名目で支払っている場合にも支払賃借料に含まれるのか。

純支払賃借料の対象となる土地又は家屋の使用又は収益を目的とする権利には、行政財産を使用する権利なども含まれるため、国・地方公共団体に対し支払う道路占用料や行政財産使用料なども支払賃借料の対象となります。

また、地上権には土地上空や地中などの「区分地上権」が含まれることから、道路空中の占用料についても支払賃借料の対象となります。

Q7 河川、港湾及び海岸の占用料は、それぞれ支払賃借料の対象となるか。

河川占用、港湾占用及び海岸占用は土地の使用にあたりますので、河川占用料、港湾占用料、海岸占用料は、土地の使用を目的とした権利の対価として支払賃借料の対象となります。

なお、公有水面の利用は純支払賃借料の対象外ですが、土地・水面双方の使用を対象とし、かつ、その金額区分がないものについては、全額が支払賃借料となります。

Q8 自動販売機を土地又は家屋に設置するときの設置料は支払賃借料及び受取賃借料に含まれるか。

自動販売機を設置して販売を行うものは、自動販売機を設置する土地又は家屋を使用又は収益する権利を有しているため、設置料は支払賃借料の対象となります。

なお、設置料と認められる場合には、販売手数料、販売協賛金、ロケーションコミッション等、名称の如何を問わず、対象となります。

Q9 法人の所有する建物の壁面や屋上に携帯電話会社のアンテナが設置されており、携帯電話会社から設置料の名目で金銭の支払いを受けている場合、その設置料は受取賃借料となるか。

純支払賃借料の対象は、固定資産税における土地又は家屋を連続して1月以上使用又は収益する権利の対価として受払いされる額であり、その使用については土地又は家屋の全部であるか否かを問いません。

したがって、当該設置料は、建物の使用に係る対価の額であり、受取賃借料となります。

Q10 ウィークリーマンションの賃貸借は支払賃借料となるか。

純支払賃借料の対象は、固定資産税における土地又は家屋を連続して1月以上使用又は収益する権利の対価として受払いされる額であり、この使用又は収益できる期間の判定は、契約等において定められた期間によりますが、契約上連続して1月に満たない場合であっても、実質的に使用又は収益できる期間が連続して1月以上となっていると認められる場合には純支払賃借料の対象となります。(法72の17(2)・(3)、取扱通知4の4の3)

Q11 共益費については、契約等で明確かつ合理的に区分されている場合には賃借料に含まないとのことですが、契約書上は区分がなく、請求書に共益費の額が示されている場合についても、純支払賃借料に含めなくてもよいか。

土地又は家屋の賃借権等に係る契約等において、水道光熱費、管理人費その他の維持費を共益費として支払っており、賃借料と当該共益費等が明確かつ合理的に区分されている場合には、当該共益費等は支払賃借料及び受取賃借料となりません。(取扱通知4の4の9(7))

この場合、賃借料と共益費等について、契約書上は区分がなくても、請求書等で支払側と受取側双方が客観的に把握できる状態で区分されていれば、当該共益費等は支払賃借料及び受取賃借料に含めません。

Q12 土地又は家屋の賃貸借契約で、契約期間満了前に退去する場合には賃借人が違約金を支払うこととなっている場合、当該違約金は支払賃借料及び受取賃借料となるのか。

ご質問のように契約期間満了前に退去する場合の違約金は、賃借権の対価といえませんので、支払賃借料及び受取賃借料には含まれません。

ただし、土地等の明渡しの遅滞により支払う場合の違約金等で、当該違約金が土地又は家屋の賃借権の対価としての性格を有している場合は含まれますので留意が必要です。(取扱通知4の4の7)

Q13 当社は、A社と業務委託契約を結び、A社の業務の一部を受託している。当該受託業務は、委託元であるA社の事務所の一部を賃貸して行っている。会計処理は、業務委託料収入を収益とし、事務所賃借料を費用として計上するのではなく、業務委託料収入と事務所賃借料を相殺した後の金額を収益として計上している。このとき、当該事務所の賃借料は支払賃借料に含めなくてよいか。

収益配分額は、原則として法人税の所得計算上損金の額又は益金の額に算入されるものに限るとされています。この場合の、「算入されるもの」とは、実際に損金又は益金に算入された金額ではなく、損金又は益金の額に算入すべき金額を指します。

業務委託の対価と事務所賃貸借の対価を別に定めており、公正妥当な会計処理に基づきそれぞれを収益・費用と認識すべきものであるときは、当該事務所賃借料は支払賃借料に含めることとなります。

Q14 住宅メーカーが、住宅展示場に自社のモデル住宅を展示する際に、主催者に対して支払う出展料は、支払賃借料となるのか。

広報費、管理費等であると明確かつ合理的に区分できる部分を除き、支払賃借料となります。

法人事業税に関する問合せ先

法人事業税の賦課徴収は、県内10箇所の県税事務所で行っております。

事務所又は事業所の所在地により、管轄(担当)する県税事務所が異なりますので、県税事務所一覧をご覧の上、管轄の県税事務所へお問合せください。

リンク

問合せ

愛知県 総務局 財務部 税務課

E-mail: zeimu@pref.aichi.lg.jp